2024年はまだ2カ月しか経っていないですが、様々な指数が史上最高値を更新しました。日経平均株価(日本株)、NYダウ(米国株)、S&P500(米国株)、NASDAQ(米国株)、MSCIオールカントリー(世界株)、金(ゴールド)、ビットコイン(暗号資産)…

新NISAもスタートしており、投資未経験者が”資産運用”や”投資”に興味を持ちやすい環境になりました。しかし、そこで目につくのが投資詐欺や金融詐欺のSNS広告。いたるところに散見しています。

有名人の写真を勝手に使って怪しさ満載、誰がこんなのに引っかかんねんと思ってましたが、あまりにも数が多いので、投資未経験者や初心者は騙されるかもしれません。そこで、初心者にもわかる金融詐欺の見抜き方を思いつくまま書いてみます。

確実!絶対に!信じてください!!

投資の世界に100%ということはあり得ませんし、相場の予測が絶対に当たる人は存在しません。「確実に儲かる」だとか「元本保証で高利回りです」と言われたら詐欺です。「○○は必ず上昇します、信じてください」という人は信じないようにしましょう。

確実に利益が出るなら自分で運用してたらよいのに、他人にわざわざ情報商材などを売り込もうとしてる時点で、運用で利益を上げずに商材から利益を得ている証拠です。

「損失する可能性を受け入れるからこそ、その見返りとしてリターンが期待できる」のが、投資の根本的な仕組みです。

運用の世界では「無リスク資産」と呼ばれ、リスクを取らずにリターンを受け取れるものが1つだけ存在します。それは「国が発行する債券=国債」です。個人が購入できる「個人向け国債」の現在の金利は変動10年物で0.47%です。日本が破綻する可能性は0%ではないかもしれませんが、絶対に儲かると言われたら0.47%ぐらいしか期待できないのが真相です。

○カ月で○○万円の利益!資産○○倍!

資産運用では「リスク」とは「価格の変動幅」を意味します。リスクとリターンは表裏一体の関係で「低リスク高リターン」なものは存在せず、「低リスク低リターン」か「高リスク高リターン」しかありえません。1000万円儲かるなら、1000万円損する可能性があることをイメージできるようにしましょう。

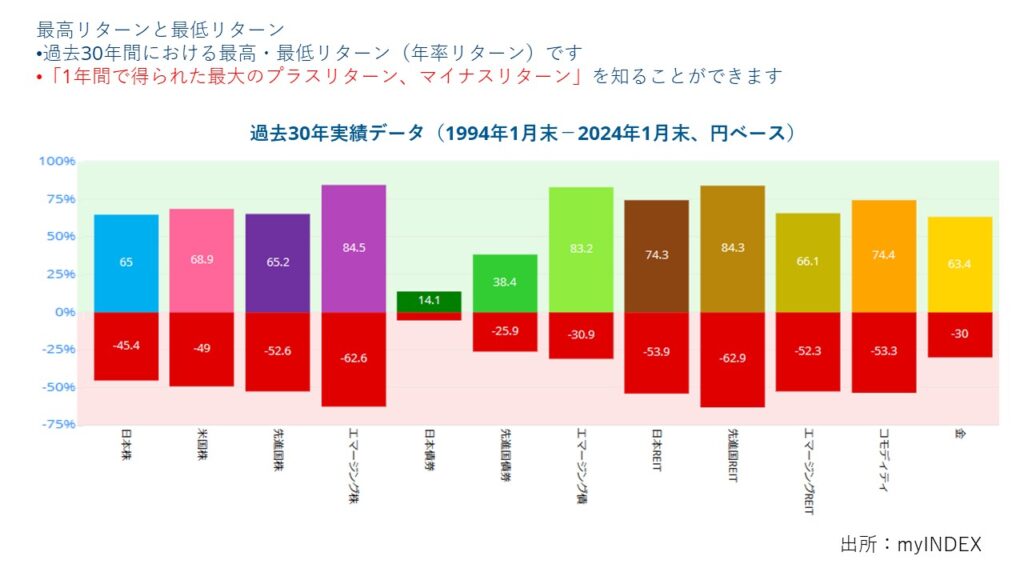

下図をご覧ください。これは1994年1月末から2024年1月末までの30年間のデータをもとに「それぞれの資産に投資し、1年間保有した場合の最大リターンと最低リターン」を示したものです

例えば、日本株(ここでは東証1部に上場している全銘柄を組み入れたTOPIXという指数を使用)に最善のタイミングで投資したAさんは1年間で65%の利益を得ることができました。一方で、最悪のタイミングで同じ日本株に投資したBさんは1年間で45.4%の損失になってしまいました。

他の資産を見ると、日本債券や先進国債券が低リスク低リターンとなっています。債券は株式よりもリスク・リターンが低い特徴があります。また、新興国(エマージング)は先進国よりも価格のブレが大きく、ハイリスク・ハイリターンとなっていることが分かります。

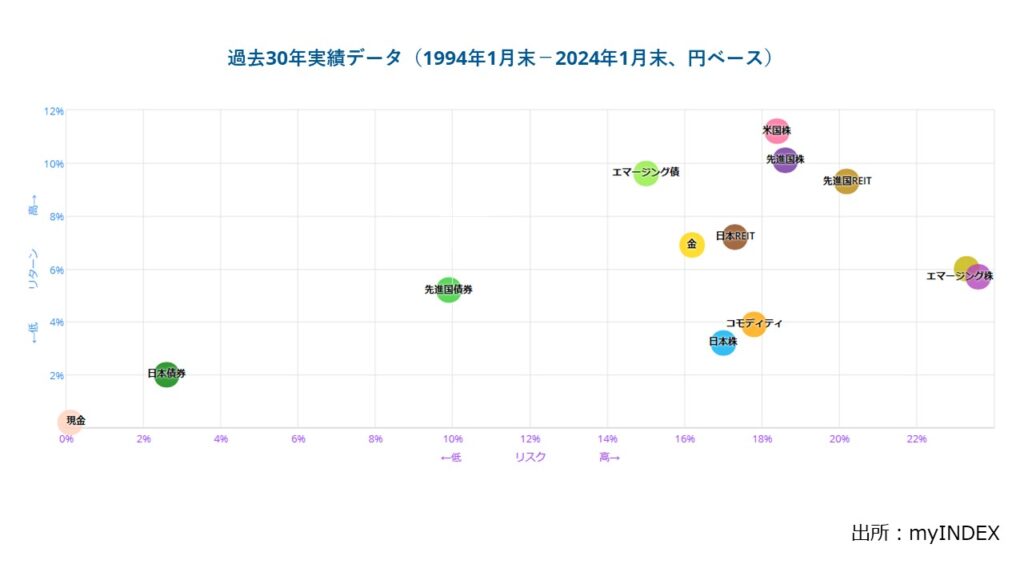

それぞれ最高だったパターンと最悪だったパターンのイメージが掴めたと思います。次に別の視点から、数学的に算出された1年後に実現する可能性が最も高い「期待リターン」と、価格のブレ幅を指す標準偏差という統計値で算出された「リスク」の関係性を見てみましょう。

一般的に資産運用の業界では、標準偏差の2倍を見ておけば、めったに起こらない最悪の事態を想定することになると言われています。2標準偏差とは、95.5%の確率でリターンがその範囲に収まることになるので、それから外れたら非常にレアケースなので諦めようということになります。

例えば、米国株(ここでは米国を代表する大型500銘柄から構成されるS&P500指数を使用)の期待リターンは11%、リスク(標準偏差)は18%と表示されています。標準偏差18%の2倍は36%。したがって、95.5%の確率で期待リターン+11%の±36%の範囲に収まると考えます。米国株に100万円投資したら1年後に約95%の確率で75万円から147万円の範囲に収まることを過去のデータから算出しています。

「100年に1度の危機」と言われる2008年のリーマンショックでは、2標準偏差を超える大暴落が起こりました。2標準偏差で心配な人は標準偏差×3倍(99.7%の確率でリターンがその範囲に収まる)以上で見ておくと良いかもしれません。いずれにせよ、リスク・リターンの考え方を理解しておけば、リスクが無いのに高リターンということがあり得ないのが分かると思います。

また、この図でリターンのおおまかな水準を覚えておくのも詐欺から身を守るうえで役立ちます。例えば「リスクが低く安心度重視だと、高くても年率2%ぐらいのリターンしか期待できないな」とか、「年率10%ぐらいのリターンを得ようとすると、20%ぐらい目減りする可能性も受け止めないとな」といったことが理解出来れば、「3カ月で+30%儲かります!」「確実に年利20%!」「10年で10倍!」などがインチキだとすぐに分かります。また今のような低金利の時代で「元本保証で5%の利回り」といった話も詐欺です。5%ぐらいと思うかもしれないですが、相応のリスクがあるはずです。

物価が急激に上がるハイパーインフレになることで金利が異常に高い国が存在することもありますが、そのような事態では、お金の価値もそれだけ下がっています。

【投資元本の大きさ・時間を味方につける】例外はこの2パターンだけ

利回り収入だけで大きい金額を安定的に稼いでる人は存在します。ですが、それはそもそも投資元本が大きいです。例えば、資金100万円を1年間で300万円にすることは非常に難しいと言えます。投資というよりは「投機」や「ギャンブル」「宝くじ」で一発当てるしかないでしょう。しかし、投資資金が1億円あれば、利率3%の債券や不動産に投資した場合、300万円の利回り収入を安定的に得ることができます。投資にまわせる資金が多いのは圧倒的に有利です。

また、「時間」を味方にすると資産運用は有利になります。例えば、アメリカで1801年に株式投資した1ドルは200年後に70万倍になったと言われています。1000円投資したら200年後には7億円になる計算です。二度の世界大戦や世界恐慌などで大暴落は度々起きてますが、長い期間でみれば資本主義が成り立つ限り世界経済は成長し続けて、世界の株式は上昇しています。

長期間運用すると「複利効果」も得ることができます。「複利」とは元本に利息を加えた金額が翌年の元本になるという考え方で、アインシュタインが「人類最大の発明」と評しています。

例えば、100万円で金利5%を複利で運用すると、2年目の元本は105万円になります。これに5%の利息が5万2500円加わり、3年目の元本は110万2500円になります。このように元本に利息を加えながら雪だるまのように増やしていくと30年後に利息が332万円となり、資産は432万円まで増えます。

「利息で○百万円を得た!=投資元本が大きい」「○○倍になった!=長期間運用した」の2パターンに集約されると考えています。なので、少額で大きい金額の利息収入はあり得ないですし、短期間で○○倍になるのは投資ではなくて投機やギャンブルの性質が強いので、それらを売り文句にした広告は詐欺であると判断して良いでしょう。

本日はここまで。それでは、チャオチャオ!